我們透過台灣的證券商投資台股,透過複委託或海外券商投資美股,各家券商的平台或app也都會幫我們計算投入成本、目前的資產淨值、未實現損益、投資報酬率……等數據。不管是我自己或是我的理財規劃客戶,在每年定期檢視的時候,都會依賴這些數據來確認理財目標的達成狀況。

但是,對於投資平台呈現給你的數據,你有懷疑過它的正確性嗎?

過去我也沒懷疑過這些數據是否正確,不過因為理財規劃顧問工作的需要,所以我除了記帳之外,也養成了做投資紀錄的習慣,而剛好前陣子在計算報酬率的時候,把記帳金額、投資紀錄表、銀行實際扣款金額,以及投資平台的數據做對照,才發現投資平台的報酬率可能不一定正確,也不一定代表投資人真實的報酬率。

除了數據有落差、投資平台呈現的報酬率可能讓你過度樂觀,文中我以我真實投資的例子來分享投資平台數據的3大錯誤,以及因應的做法。

一、投資平台數據的3大錯誤與因應做法

1. 總投資報酬率(ROI)

衡量投資報酬率的方法有很多種,投資平台常見、也較容易計算的是總投資報酬率(Return of Investment, ROI),是投資淨損益相對投入總資金的比例。

總投資報酬率(ROI)=投資淨損益 ÷ 總投入資金

舉例1:投資人A拿出100萬元單筆投入某檔ETF,1年後以120萬元賣出ETF,A的淨損益是20萬元。

A的總投資報酬率 = 20萬 ÷ 100萬=20%

舉例2:投資人B拿出100萬元單筆投入某檔ETF,5年後以120萬元賣出ETF,B的淨損益是20萬元。

B的總投資報酬率 = 20萬 ÷ 100萬=20%

舉例3:投資人B每年定期定額20萬元投入某檔ETF,投入5年共100萬元,5年後以120萬元賣出ETF,C的淨損益是20萬元。

C的總投資報酬率2 = 20萬 ÷ 100萬=20%

你可以發現A、B、C標的持有的時間和資金投入時間都不同,可是三人的總投資報酬率(ROI)都是20%。這也是ROI其中一個最大的盲點,就是在於「沒有考慮投資期間」,也就是不同現金流入和現金流出的時間點。

總投資報酬率(ROI)的公式計算很簡單,適用的時機在於計算單筆投資的報酬率,不過大部分的券商平台不管你是單筆投資、多筆資金投入還是定期定額,上面所呈現的報酬率都是總投資報酬率(ROI)。

總投資報酬率(ROI)的意義在於衡量總投入成本所獲得的總報酬率,但是不代表你投資組合或投資標的的年化報酬率,不同投資時長的報酬率就無法互相比較優劣。

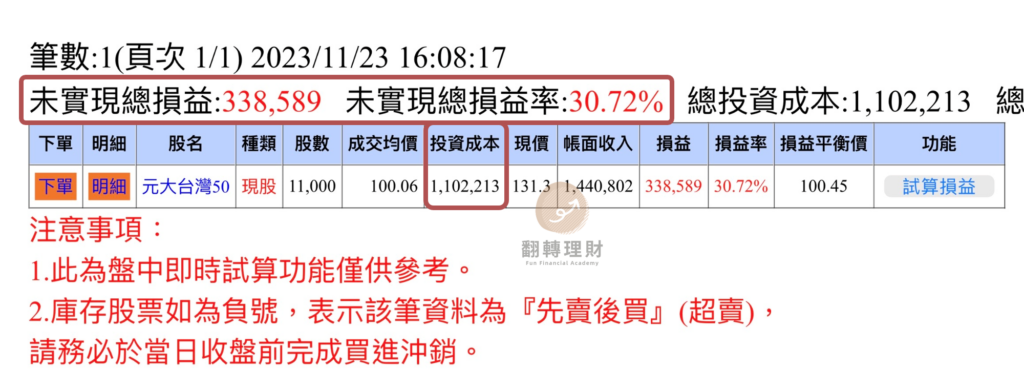

圖1:台股未實現損益率

圖1為投資台股0050的總投資報酬率,11張0050分了十次進場,投資平台呈現的未實現總損益率的算法,也就是總投資報酬率(ROI)的計算方式,其實容易讓我們產生錯覺,誤以為現在獲得了20~30%以上的報酬,是不是要趕快獲利了結、入袋為安?

👉做法1:冷靜下來思考,當初進場ETF的目標是什麼?是為了退休生活費做準備嗎?原本預計20、30年後才要用錢嗎?投入資金的目標、與期望資產成長至多少呢?這時候會發現,離目標還差地遠呢,還是乖乖繼續投入、長期持有吧!

👉做法2:使用年化報酬率或計算資金加權報酬(MWRR),更貼近投資人的報酬率。

2.報酬率未計入ETF內扣費用與管理顧問費

在之前的文章有提到,我使用複委託定期定額投資美股,除了美股定期定額申購的「內扣費用」之外,另外每個月還會從我信用卡直接扣「顧問管理費」。而網站上報酬率的計算並沒有納入「內扣費用」和「顧問管理費」的成本,這樣的報酬率是否不夠準確呢?是否會讓人過度樂觀呢?(👉延伸閱讀:管理費讓你的資產縮水,3個方法降低投資成本)

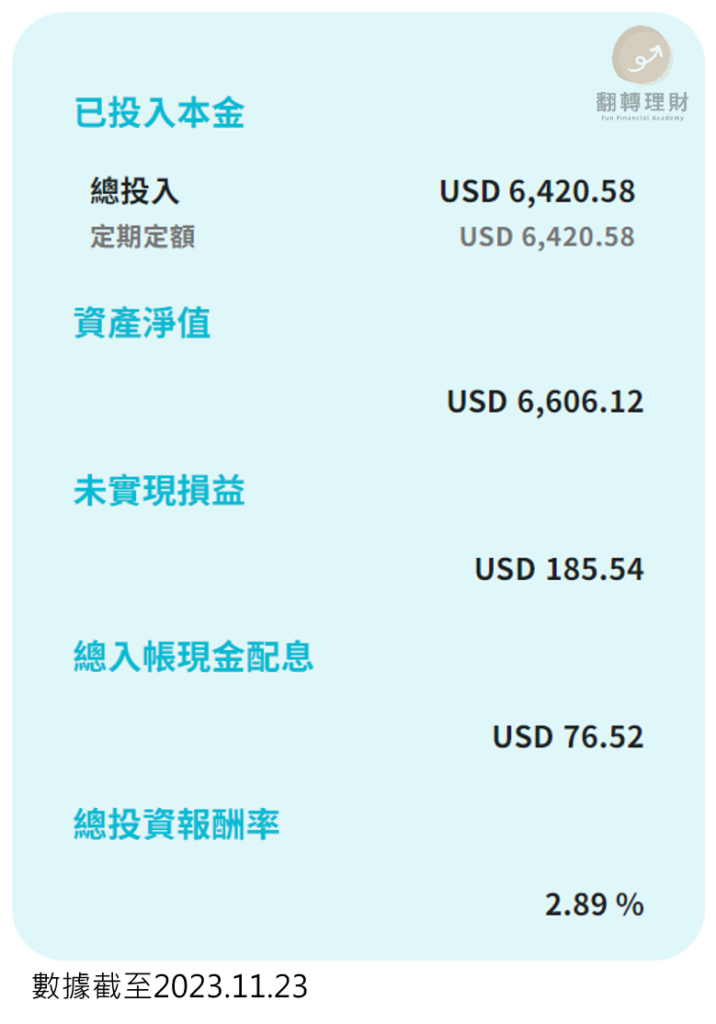

圖2:投資平台數據

圖2是投資平台呈現的數據,投入金額未計入申購ETF的內扣費用,也未計入管理顧問費,但這些確實都是投資人的投資成本阿!

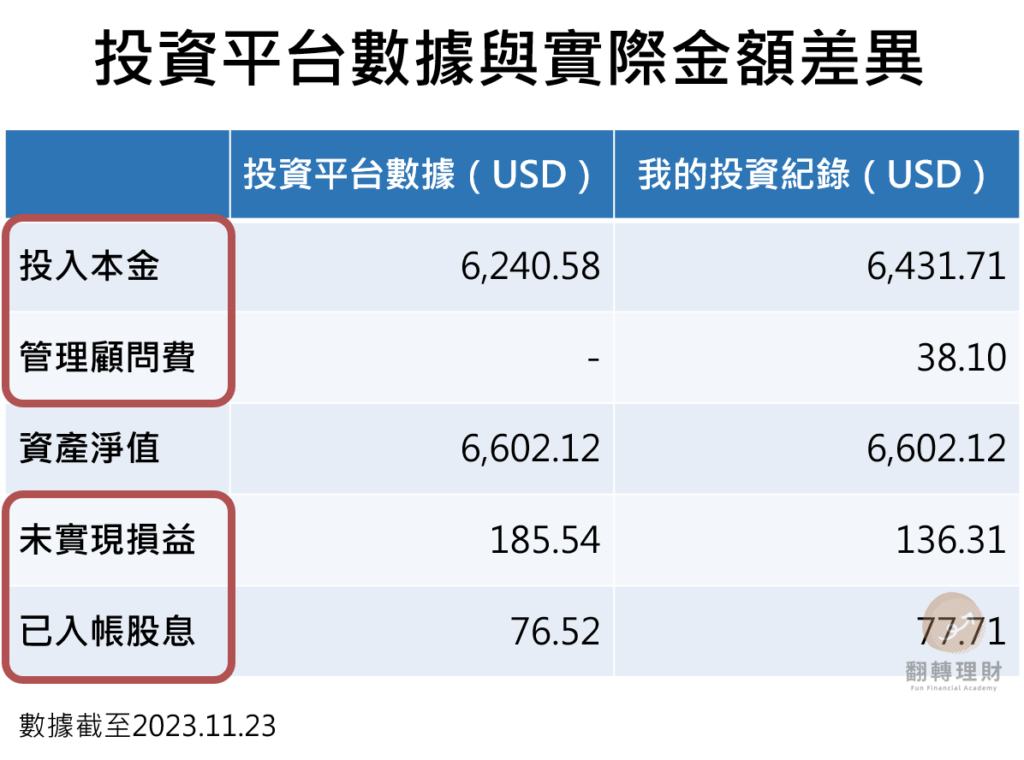

圖3:投資平台數據與實際金額差異

從圖3可以看到實際投入的本金與投資成本,都比投資平台的數據來的高,那麼也就會影響未實現損益的金額與報酬率。

於是我好奇,如果把顧問管理費考慮進來,報酬率會降低多少?於是我將我記帳的扣款金額、已領美股股息,自己做了投資紀錄。和投資平台一樣,以總投資報酬率來做比較,算出真實的總投資報酬率。

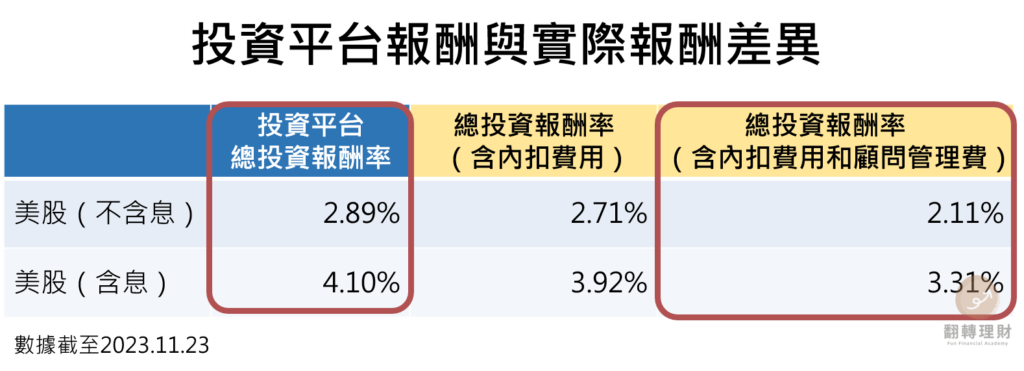

圖4:投資平台報酬與實際報酬差異

投資平台(藍):總投資報酬率不含美股的內扣費用和顧問管理費

實際投資報酬(黃):分為含內扣費用的報酬率和含內扣費用+顧問管理費後的總投資報酬率

從圖4的計算結果來看,計入內扣費用和顧問管理費的報酬率,大約會少了0.78%,單看一年可能對總資產影響不大,不過若長期下來總資產就會被這些成本費用吃掉。

未計入美股的內扣費用和顧問管理費,這樣對投資人有什麼影響?容易讓你高估現有的報酬率,對於理財目標的達成過於樂觀。十年、二十年後,等你發現每年的費用率和管理顧問費吃掉多少資產成長時,到那個時候已來不及了。想了解投資成本費用的計算例子,可以參考這篇文章。(👉延伸閱讀:管理費讓你的資產縮水,3個方法降低投資成本)

👉做法1:記帳或做投資紀錄,核對投資平台的數據,並重新計算總投資報酬率。

👉做法2:做好資產配置、股債平衡,其實每年的年化報酬率是都在浮動的,那麼專注在提升理財目標達成率,會是達成目標更實際的做法。

3.美股股息總額錯誤

透用台灣證券商複委託投資美股,其中一個缺點就是沒有DRIP計劃(Dividend Reinvestment Program),也就是股息再投入的功能,所以我的帳戶會定期收到美股股息。

核對了自己記帳的金額、網銀的外幣交易明細和投資平台的配息紀錄,發現投資平台少計入2023.07.07的美股股息。不曉得是什麼原因漏掉了這筆金額,也不確定其他投資人是否有遇到跟我一樣的狀況,從我的截圖可以看到金額的差異。

圖5:投資平台配息紀錄

圖5查詢投資平台2023年7月的配息紀錄,沒有2023年7月7日的股息。

圖6:美股帳戶交易明細

圖6查詢美股帳戶交易明細,2023年7月7日確實是有美股股息入帳的。

由於累積一年多的美股定期定額,加上美股的配息率不高,所以配息金額坦白說是小錢,可是我為什麼要這麼在意這些金額是否正確?假設今天這是客戶的資產,或是你的投資資產有100萬美元以上,我想……這筆金額就會變得很可觀了吧!

那麼美股股息總額錯誤,會不會有什麼影響,如果只是單一筆數據那我覺得影響不大,可是如果是多筆數據錯誤、或是大筆金額,那麼當你在做理財目標達成評估的時候,可能就會因此受到影響。

👉做法1:記帳或做投資紀錄,核對投資平台的數據。

👉做法2:美股標的太多而股息無法每筆紀錄的話,那麼至少在每年年底理財規劃定期追蹤的時候,就用各帳戶的總金額去審視資產現況。

二、玉茹的話

網路資訊發達所帶來的劣勢,就是我們吸收的資訊過多,多到來不及去思考這些訊息是否正確,不管身處什麼領域,擁有開放性的思考能力與同理心,才能提升自己的思辨能力,並吸收不同的觀點。

閱讀與寫文章,對我來說是思辨能力的培養,試著提出問題、回答問題,並在這過程中反覆思考、找尋答案。之所以堅持分享理財相關的文章,是希望透過每個月的分享,能夠對你的理財規劃與投資規劃有一點幫助。也許在某個時間點,曾經思考過的知識或觀點會回過頭來找你,成為你的一種視野。