諮詢客戶問我:「我海外帳戶的美股投資從來沒有報過稅,這樣是ok的嗎?」、「我有買賣美股,只是資金都還沒匯回,是不是等資金要匯回台灣時再申報呢?」

不管是我自己、我的朋友或是諮詢客戶,都有開立海外帳戶投資美股的經驗,而投資與稅務是兩種不同的知識與實務,不管你現在已經有海外帳戶的投資或是未來有這樣的打算,我把海外所得課稅可能存在的3點迷思,整理成這篇文章與你分享,如果這篇文章對你有幫助,歡迎將連結分享給和你一樣有海外帳戶的好朋友。

迷思1:有海外所得就要申報最低稅負制?

一、什麼是最低稅負制?

當初最低稅負制設置的目的是要讓所得很高,但是因為享受了各項租稅減免,而完全免稅或稅負非常低的人,對國家財政有基本的貢獻。所以大多數已納稅且沒有享受租稅減免的納稅義務人,不會適用最低稅負。

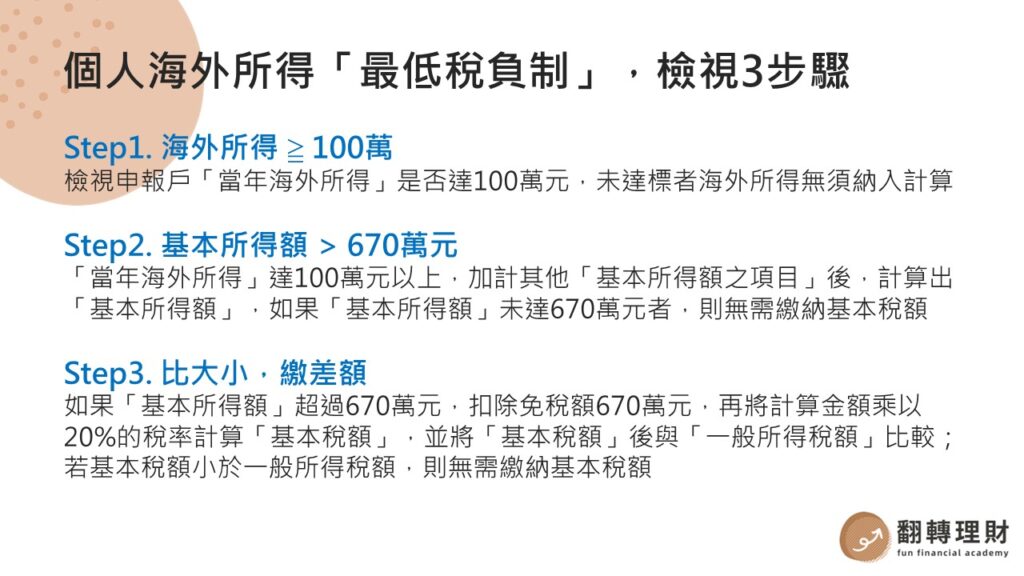

最低稅負制的稅基:基本稅額 =(基本所得額-670萬) × 20%

基本所得額(7項):綜合所得淨額+其他基本所得額

註:其他基本所得額包含,海外所得、特定保險給付、未上市(上櫃、興櫃)股票及私募基金受益憑證之交易所得、申報綜合所得稅時減除之非現金捐贈金額、選擇分開計稅之股利及盈餘合計金額、投資符合生技條例第8條規定未上市櫃生技醫藥公司自綜合所得總額減除的金額

算出基本稅額後,再與一般所得稅額作比較。如果基本稅額超過一般所得稅額,該差額可以依規定扣抵海外已納所得稅;扣抵後仍有差額,就差額部分繳納基本稅額。

1.一般所得稅額 ≧ 基本稅額:無須繳納基本稅額。

2.基本稅額 > 一般所得稅額:應繳納之基本稅額=基本稅額-一般所得稅額-海外已納稅額

註:一般所得稅額=綜合所得稅應納稅額+選擇股利及盈餘分開計稅應納稅額-投資抵減稅額

二、台灣地區以外的所得都屬海外所得?

1.海外所得:指的是未計入綜合所得總額之非中華民國來源所得及香港澳門地區來源所得。

2.中國大陸地區所得:依據《臺灣地區與大陸地區人民關係條例》,中國大陸地區所得並非海外所得,所以個人取自大陸地區之所得屬於綜所稅的課稅範圍,須計入所得總額適用累進稅率。

不過,為了避免重複課稅,在中國大陸地區已繳納的所得稅,是可以抵繳台灣的綜所稅稅額。但需要注意的是,可扣抵的金額不可以超過因加入中國大陸所得後,所增加在台應納稅額。

👉作法:海外所得申報,每一申報戶全年合計數未達新臺幣100萬元者,免予計入;海外所得100萬以上應全數計入,基本所得額免稅額670萬。

迷思2:海外所得盈虧互抵

海外金融商品的種類非常多元,股票、基金、債券、結構型商品、不動產……等,海外的股利所得、海外利息所得、海外財產交易所得是屬於不同類別的所得,不能混合計算。依稅法規定,不同類別的所得,兩者盈虧不能互抵。

即使類別相同,海外所得盈虧互抵也僅限於當年度。若海外所得盈虧金額大的投資人,需更加留意相關規定,避免短漏報基本所得額。

👉作法:留意是否有海外股利所得、海外利息所得或海外財產交易所得,並檢視海外所得是否已超過當年度規定的基本所得額免稅額,若達申報條件,於5月申報綜所稅時一併申報最低稅負制。

迷思3:資金匯回時,才要申報最低稅負制嗎?

不是喔!海外所得是以「所得實現」為準,而不是以「匯回時間」為準,如果當年海外所得達100萬元以上,則有申報的義務。

所以即使當年沒有匯回境外資金,但有買賣美股股票,國稅局可以利用CRS金融帳戶資訊交換、投審會通報資料等方式,查詢個人海外所得,因為海外所得只要超過新台幣50萬元,金融機構須將資料通報給國稅局。所以買賣美股股票當年海外已實現所得達 100 萬元,即使還沒將獲利匯回台灣,仍須主動申報。

👉作法:保留相關的證明文件(例如:帳戶交易明細、出入金匯款證明),當作申報附件上傳,避免匯出的本金金額被當作是獲利部位。

玉茹的話

個人海外所得「最低稅負制」,檢視3步驟:

若你的投資哲學是長期持有投資標的,有很大的機會是十年內不會賣出股票,沒有賣出股票就沒有海外財產交易所得或損失的產生,短期內最低稅負制可能還與你無關;但在未來需要用錢的時候,若金額達上述標準,還是需要留意最低稅負制的申報。

除了稅務面的考量,正在進行或即將開始的投資規劃,到底要不要在海外開帳戶做投資?考量的原因可能有很多,例如:取決於未來在哪生活(用錢的幣別)、幣別的風險分散、其他理財目標、是否清楚海外帳戶的投資風險……等等。多方面考量後,然後再去分配多少比例做海外投資、多少比例把錢留在台灣投資。

投資或稅務規劃僅僅是理財規劃當中的一環!我們意識到,收支、保險、投資、退休、稅務傳承,已經不再是個別規劃,而是彼此影響。有別於金融機構銷售商品,翻轉理財學院 以提升你的理財能力為願景,節省你更多時間與成本,讓我們得以專注在本業發展與生活安排。如果想繼續和我們一起學習,歡迎參加翻轉理財每個月的 免費直播講座 ~